Brèves

Crédits COVID-19 : le plan de contrôle visant à lutter contre les abus a été adopté

Le 3 avril 2020, le Conseil fédéral a adopté les lignes directrices visant à lutter contre les abus liés à l’aide de transition COVID-19. Le Secrétariat d’État à l’économie (SECO) a établi sur cette base un plan de contrôle, qu’il a adopté le 15 mai 2020.

Depuis le 26 mars 2020, les entreprises souhaitant se prémunir contre les problèmes de liquidités peuvent requérir des crédits transitoires cautionnés par la Confédération. Actuellement, 123 banques participent à la mise en œuvre de cette mesure délibérément non bureaucratique. Grâce à une procédure simplifiée (octroi des crédits sur la base d’une autodéclaration), plus de 122 000 entreprises en grande difficulté ont pu obtenir rapidement des liquidités.

Le revers de la médaille est qu’un risque d’abus ne peut être exclu. Tel est notamment le cas lorsque le formulaire de demande est incomplet, lorsque le chiffre d’affaires indiqué est faux, lorsque l’entreprise requérante était en procédure de faillite ou de concordat ou en liquidation lorsqu’elle a déposé sa demande, lorsqu’une même entreprise a déposé plusieurs demandes de crédits COVID-19 auprès de banques différentes et lorsque les directives applicables à l’utilisation des crédits obtenus n’ont pas été respectées (violation de l’interdiction de verser des dividendes, en particulier).

Le plan de contrôle visant à lutter contre les abus prévoit des mesures à même de contenir les risques et d’identifier les erreurs :Les vérifications préalables effectuées dans le cadre du processus de demande électronique sur EasyGov.swiss se fondent sur le registre des numéros d’identification des entreprises (IDE) : pour obtenir un crédit, les entreprises requérantes doivent figurer au registre IDE.

La procédure prévoit que les données concernées sont reprises du registre pour exclure toute modification a posteriori, ceci afin de garantir que l’entreprise en question existe bel et bien et qu’elle n’est pas en procédure de faillite ou de concordat ou encore en liquidation au moment du dépôt de la demande.Les banques appliquent scrupuleusement la procédure obligatoire d’identification du client prévue par la loi sur le blanchiment d’argent (RS 955.0).

L’organe central mis en place par les organisations de cautionnement vérifie que toutes les demandes déposées auprès des banques sont complètes et satisfont aux exigences de forme (exactitude de la date de fondation, notamment). En outre, il procède à un deuxième contrôle pour s’assurer que l’entreprise n’est pas en faillite ou en liquidation. Enfin, il est chargé de vérifier que l’entreprise n’a pas déposé plusieurs demandes auprès de banques différentes.

Les organisations de cautionnement jouent un rôle clé dans la gestion des cautionnements et dans la lutte contre les abus. C’est à elles qu’il incombe de saisir les ministères publics et tribunaux compétents afin que les entreprises concernées et, le cas échéant, leurs organes fassent l’objet de poursuites pénales et civiles. Elles font régulièrement rapport au SECO à ce sujet.

Le Contrôle fédéral des finances (CDF) procède à un examen systématique de tous les cautionnements octroyés. Les données concernant lesdits cautionnements sont comparées avec les données fiscales (en particulier celles relatives à l’impôt anticipé et à la TVA), entre autres, afin de garantir que le chiffre d’affaires indiqué pour la définition de la limite de crédit est bien correct et que l’interdiction de verser des dividendes et des tantièmes est respectée. En outre, le CDF vérifie si l’entreprise ne se trouve pas en procédure concordataire. Les irrégularités décelées sont communiquées aux organisations de cautionnement, par l’intermédiaire du SECO, pour qu’elles fassent l’objet d’un examen détaillé.

Le Conseil fédéral a adopté l’ordonnance sur les cautionnements solidaires liés au COVID-19 (RS 951.261) le 25 mars 2020. Par l’octroi de crédits de transition, il est prévu de fournir aux entreprises individuelles, aux sociétés de personnes et aux personnes morales ayant leur siège en Suisse des liquidités suffisantes pour leur permettre de couvrir leurs coûts fixes malgré les pertes de chiffre d’affaires liées au coronavirus. Les contrôles se fondent sur l’échange de données et d’informations ainsi que sur le déliement des acteurs concernés du secret bancaire, du secret fiscal et du secret de fonction, comme le prévoit l’ordonnance.

Le plan de contrôle sera continuellement mis à jour en fonction des derniers constats et développé si nécessaire.

Autres de Brèves

E-Diaspora

-

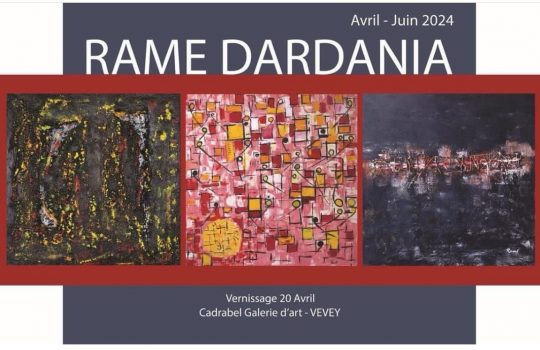

Ramë Dardania ouvre sa prochaine exposition dans la ville artistique de Vevey Ramë Dardania est un artiste albanais reconnu qui vit et travaille en Suisse. Il participe à...

Ramë Dardania ouvre sa prochaine exposition dans la ville artistique de Vevey Ramë Dardania est un artiste albanais reconnu qui vit et travaille en Suisse. Il participe à... -

Genève : L’histoire à succès d’un jeune Albanais dans le domaine de l’IA

Genève : L’histoire à succès d’un jeune Albanais dans le domaine de l’IA -

Hanovre : Les hommes d’affaires de la diaspora rencontreront Kurtin

Hanovre : Les hommes d’affaires de la diaspora rencontreront Kurtin -

Appel à tàmoignages

Projet de recherche : le deuil à distance dans la diaspora kosovare en Suisse

Projet de recherche : le deuil à distance dans la diaspora kosovare en Suisse -

Un joueur albanais de 12 ans signe un contrat avec Manchester City

Un joueur albanais de 12 ans signe un contrat avec Manchester City

Vivre en Suisse

-

Ramë Dardania ouvre sa prochaine exposition dans la ville artistique de Vevey Ramë Dardania est un artiste albanais reconnu qui vit et travaille en Suisse. Il participe à...

Ramë Dardania ouvre sa prochaine exposition dans la ville artistique de Vevey Ramë Dardania est un artiste albanais reconnu qui vit et travaille en Suisse. Il participe à... -

Genève : L’histoire à succès d’un jeune Albanais dans le domaine de l’IA

Genève : L’histoire à succès d’un jeune Albanais dans le domaine de l’IA -

Asile : statistiques de mars 2024

Asile : statistiques de mars 2024 -

IC Forum 2024 : 1000 personnes réunies à Bâle autour de la thématique de la paix

IC Forum 2024 : 1000 personnes réunies à Bâle autour de la thématique de la paix -

La Suisse accueillera une conférence de paix sur l’Ukraine en juin

La Suisse accueillera une conférence de paix sur l’Ukraine en juin